Bon à savoir

Vous travaillez dans la fonction publique ? Les choses sont un peu différentes si vous voulez devenir auto-entrepreneur. Le cumul des activités est en effet autorisé mais reste soumis à une réglementation très précise.

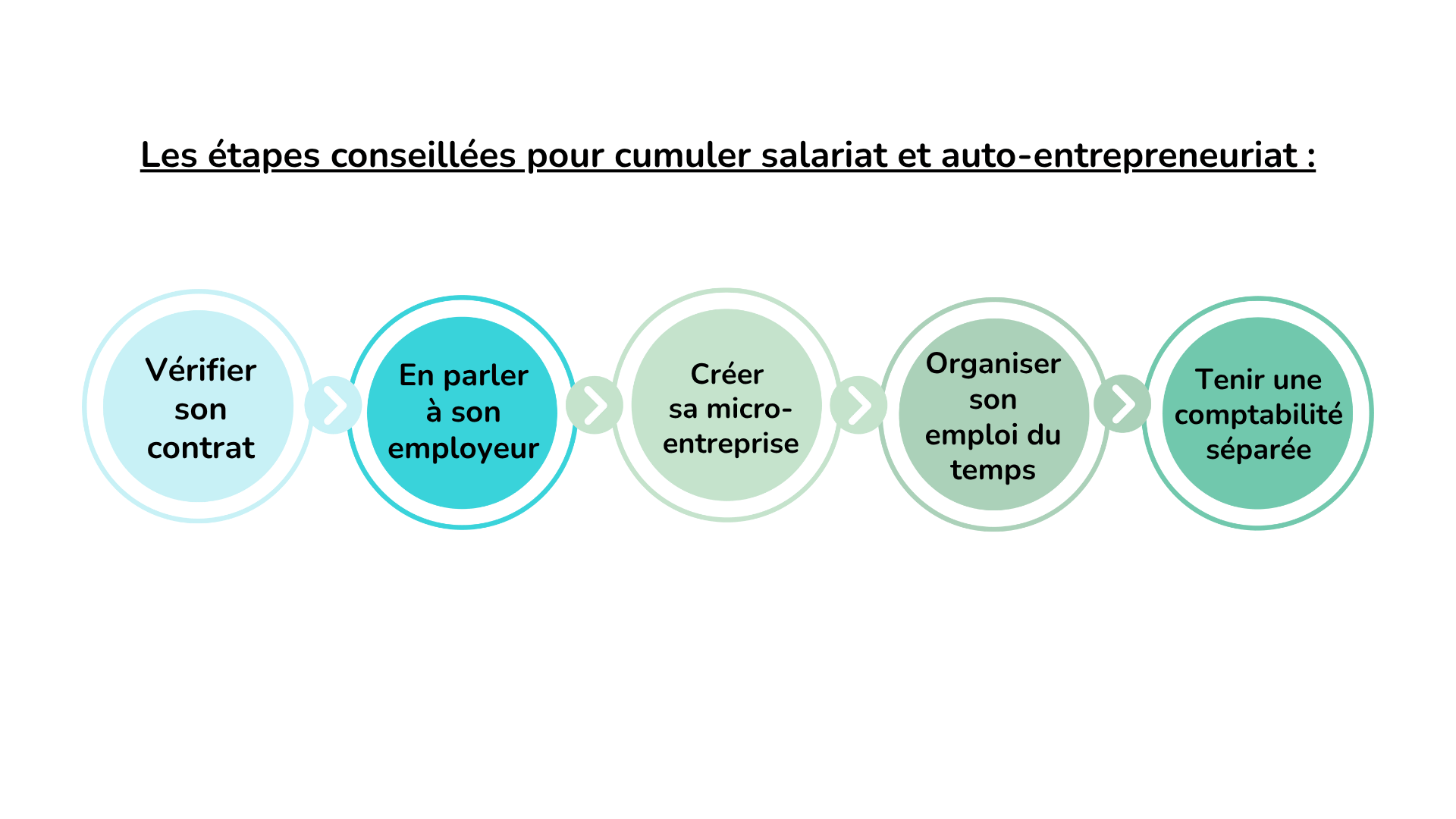

Créer une micro-entreprise tout en étant salarié, c’est possible ! Il y a toutefois des pièges à éviter et certaines règles à connaître afin de débuter au mieux votre nouvelle carrière tout en conservant une stabilité salariale. Dans cet article, on vous explique les pièges à éviter et les règles à connaître afin de cumuler au mieux vos deux statuts de micro-entrepreneur et de salarié.

Le cumul d’une activité salariée avec le statut d’auto-entrepreneur est tout à fait autorisé par la loi. Ce droit s’applique quelle que soit la nature de votre contrat de travail : CDI, CDD, intérim ou même stage. Le régime de la micro-entreprise permet ainsi de lancer une activité indépendante en parallèle, avec des formalités administratives allégées.

Salarié du domaine privé, vous pouvez sous certaines conditions cumuler votre emploi avec une micro-entreprise :

Quelle que soit la nature de votre contrat (intérim, contrat à durée déterminée ou indéterminée, stage, etc.)

Sans restriction de domaine (artisanat, commerce, profession libérale) à l’exception, évidemment, des professions légalement exclues de l’auto-entreprise. On y vient juste après !

En somme, ce statut souple constitue donc une solution intéressante pour tout salarié souhaitant développer une nouvelle activité ou diversifier ses sources de revenus, tout en conservant les avantages du salariat. Il est également possible d’exercer dans de nombreux domaines d’activité (artisanat, commerce, professions libérales non réglementées), sans restriction particulière, à condition toutefois de respecter les contraintes propres à certaines professions, légalement exclues du régime d’auto-entrepreneur.

Bon à savoir

Vous travaillez dans la fonction publique ? Les choses sont un peu différentes si vous voulez devenir auto-entrepreneur. Le cumul des activités est en effet autorisé mais reste soumis à une réglementation très précise.

Que vous soyez fonctionnaire ou salarié dans le privé, vous devrez dans tous les cas vérifier que votre projet est compatible avec le régime de la micro-entreprise !

En effet, certaines professions dites réglementées sont légalement exclues de ce statut :

Si vous voulez exercer l’une de ces activités interdites en auto-entreprise, vous devrez donc opter pour une autre forme d’entreprise. Vous pouvez par exemple vous tourner vers la création d’une société (SAS, SASU, EURL, SARL, etc.).

Avant de vous lancer, il est essentiel de choisir le meilleur statut en fonction de votre activité, en tenant compte des contraintes, de votre chiffre d’affaires prévisionnel, de votre régime fiscal souhaité et du niveau de protection que vous recherchez. Le statut d’auto-entrepreneur offre une grande simplicité, mais il n’est pas toujours le plus avantageux en fonction de votre situation professionnelle ou de vos ambitions. Comparer les différentes possibilités de création d’entreprise vous permettra de démarrer sur des bases solides, tout en respectant vos obligations légales et contractuelles.

Pour en savoir plus : cumul auto-entrepreneur et gérant de société

Si vous souhaitez devenir micro-entrepreneur dans le même secteur d’activité que celui de votre emploi salarié, il est primordial de vérifier que ce cumul est autorisé dans votre situation contractuelle. Cette étape est essentielle pour exercer votre future activité d’auto-entrepreneur en toute légalité, sans risquer de contrevenir à vos obligations vis-à-vis de votre employeur.

En effet, il est courant que certains contrats de travail, y compris ceux à temps partiel ou à durée déterminée, comportent des clauses spécifiques telles que la clause de non-concurrence ou la clause de confidentialité. Ces dispositions visent à protéger l’entreprise contre les risques de concurrence directe, de divulgation d’informations sensibles ou de détournement de clientèle. Elles peuvent s’appliquer aussi bien pendant la durée du contrat qu’au-delà de sa rupture (notamment en CDI), selon les conditions prévues.

Avant toute démarche, nous vous recommandons donc de :

En cas de doute, il est recommandé de demander conseil à un expert juridique ou à un avocat en droit du travail. Cette vérification vous permettra de lancer votre micro-entreprise en toute sécurité, de respecter vos obligations contractuelles et d’éviter tout litige potentiel.

Créer une activité indépendante peut être une excellente solution pour développer un projet personnel ou diversifier vos revenus, mais encore faut-il s’assurer de rester dans un cadre légal clair. Cette étape fait partie intégrante des contraintes à anticiper avant de s’engager dans un cumul d’activités entre salariat et entrepreneuriat.

Cette clause, qui ne s’applique pas aux contrats à temps partiel, oblige le salarié tout au long de la durée de son contrat, à travailler uniquement et exclusivement pour son employeur et à n’avoir aucune autre activité professionnelle rémunérée en dehors de l’entreprise.

Bon à savoir

Si vous êtes en bons termes avec votre employeur et que vous avez signé votre contrat bien avant que naisse votre projet d’auto-entreprise, vous pouvez envisager de revoir avec lui votre contrat de travail et de faire une mise à jour de ce dernier pour supprimer cette clause.

À noter que selon la chambre sociale de la Cour de Cassation (article L1121-1 du Code du Travail), la clause d'exclusivité n'est valable que si elle est indispensable à la protection des intérêts légitimes de l'entreprise, si elle est justifiée par la nature de la tâche à accomplir et proportionnée au but recherché. Si ce n’est pas le cas, elle peut être considérée comme abusive.

De plus, suivant l’article L1222-5 du code du travail : « L'employeur ne peut opposer aucune clause d'exclusivité pendant une durée d'un an au salarié qui crée ou reprend une entreprise, même en présence de stipulation contractuelle ou conventionnelle contraire. ».

Cela signifie que vous avez le droit de lancer ou de reprendre une entreprise sans être limité par une clause d'exclusivité, qui pourrait autrement vous empêcher de travailler pour une autre entreprise ou de créer la vôtre.

Cependant, il est crucial de faire attention à la manière dont cette disposition légale est appliquée, surtout si vous envisagez de cumuler plusieurs activités. En effet, d'autres règles et obligations peuvent s'appliquer dans le cadre d'un cumul d'emplois, et il est important de s'assurer que toutes les conditions légales sont respectées pour éviter des conflits ou des sanctions.

Besoin d'un accompagnement pour créer votre micro-entreprise ? Nos experts sont là pour vous soutenir dans vos formalités !

Tous les salariés ont un devoir de loyauté envers leur employeur. Cette obligation, inscrite dans le Code du travail, s’applique même en l’absence de clause écrite. Elle devient d’autant plus cruciale lorsqu’un salarié choisit de cumuler son emploi avec une activité d’auto-entrepreneur.

En pratique, cela signifie que votre nouvelle activité indépendante ne doit en aucun cas porter atteinte aux intérêts de votre entreprise actuelle. Voici les principales obligations à respecter dans le cadre de ce cumul d’activités :

Par ailleurs, le devoir de loyauté s’étend au-delà de votre contrat de travail. En effet, même après une rupture de contrat (licenciement, démission ou rupture conventionnelle) vous devez respecter ces obligations vis-à-vis de votre ex-employeur.

Information importante

Le non-respect du devoir de loyauté et des clauses de votre contrat de travail peuvent avoir de lourdes conséquences, comme le licenciement, des amendes ou le paiement de dommages et intérêt, voire dans certains cas l’interdiction d’exercer.

Si un salarié n’informe pas son employeur de la création de sa micro-entreprise, il s'expose à plusieurs sanctions.

L'employeur peut appliquer des mesures disciplinaires internes telles qu'un avertissement, une mise à pied, voire un licenciement pour faute grave.

De plus, la violation de la clause de loyauté, notamment dans les secteurs concurrentiels, peut entraîner des poursuites pour concurrence déloyale ou détournement de clientèle.

L'employeur peut également réclamer des dommages et intérêts pour tout préjudice subi en raison de l'activité non déclarée de l’auto-entrepreneur salarié, surtout si les ressources de l'entreprise ont été utilisées.

Pour éviter ces sanctions, il est fortement recommandé de discuter de son projet de micro-entreprise avec son employeur afin de respecter les obligations légales et contractuelles.

Pour éviter toute ambiguïté et protéger vos deux statuts (salarié et auto-entrepreneur), nous vous conseillons de :

La transparence est souvent la meilleure solution pour concilier vos ambitions entrepreneuriales avec vos engagements de salarié, tout en respectant vos obligations professionnelles.

Le principe de solidarité, en France, implique que les cotisations sociales sont dues sur chaque source de revenu.

Par conséquent, lorsque vous exercez plusieurs activités (salariée et non salariée), vous êtes affilié et cotisez obligatoirement aux différents régimes sociaux.

Vous devrez donc payer des charges sociales au titre de votre activité indépendante d’auto-entrepreneur, même si vous cotisez et bénéficiez déjà d’une couverture sociale par votre emploi de salarié ou grâce à vos revenus d’artiste. Les versements sociaux sont calculés en fonction de taux appliqués au chiffre d'affaires réalisé par votre auto-entreprise.

Attention toutefois car vous ne pouvez prétendre à bénéficier des prestations sociales qu’auprès du régime de votre activité principale, celui auquel vous cotisez le plus.

De plus, contrairement aux cotisations de l’emploi salarié, qui sont prélevée sur le salaire, les cotisations sociales sont à verser lors des déclarations de chiffre d’affaires.

Une exception concerne le congé maternité pour lequel vous pouvez bénéficier des droits du régime général au titre de votre activité salariée, si ceux-ci sont plus intéressants que ceux de votre activité indépendante.

En tant que polyactif, vos frais de santé restent pris en charge par le régime dont vous dépendiez au moment où vous avez commencé votre deuxième activité.

Vous êtes devenu auto-entrepreneur pendant votre contrat salarié ? Vous êtes donc couvert à titre principal par le régime général de la sécurité sociale en tant que salarié. Celle-ci se charge de vous verser :

Vous devez continuer à envoyer vos feuilles de soins, vos arrêts de travail, votre déclaration de grossesse à votre caisse de sécurité sociale habituelle (votre interlocuteur est la CPAM).

Tous les indépendants sont désormais indépendants sont rattachés au régime général de la Sécurité sociale. Néanmoins, cela ne signifie pas que les auto-entrepreneurs bénéficient de la même couverture sociale que les salariés. Vous restez couvert en tant qu’auto-entrepreneur.

En tant qu'auto-entrepreneur et salarié, vous exercez plusieurs activités professionnelles en même temps. Vous êtes dès lors considéré comme un « polyactif » et bénéficiez d’un droit d’option. Vous pouvez ainsi choisir librement votre régime de rattachement pour la prise en charge des frais de santé.

Si au cours de votre carrière vous avez été polyactif (salarié et auto-entrepreneur), votre régime de retraite sera traité en régime spécial.

Le cumul d’activités ne vous permet pas de partir plus tôt à la retraite (on ne peut pas cotiser plus de 4 trimestres annuel) ni de cumuler plus de points.

Mais votre retraite sera calculée en fonction de cette double activité. Elle vous sera versée par les deux caisses. Notez que la retraite des indépendants se calcule en fonction du chiffre d’affaires généré.

Pour la retraite de base et complémentaire, en tant que salarié et auto-entrepreneur, vous validez des droits à l’Assurance retraite du régime général et / ou à la CIPAV.

À noter que depuis le 1er janvier 2018, une distinction est faite entre les activités libérales réglementés et non réglementées :

Vous cumulez deux types de revenus et devez logiquement les déclarer dans leur totalité. Toutefois, ils n’apparaissent pas au même endroit dans votre déclaration d’impôts sur le revenu.

Ce sont des revenus non-salariés, vous devez les inscrire dans la déclaration complémentaire des revenus des professions non salariées.

Selon la nature de votre activité, vous remplirez la ligne « Revenus industriels et commerciaux » ou la ligne « Revenus non commerciaux ».

De la même façon, la manière dont vous remplirez votre déclaration sera différente selon que vous ayez opté ou pas pour le versement libératoire de l’impôt sur le revenu. Le mode de calcul et de paiement de vos charges fiscales seront en effet bien différents.

Tout savoir sur la fiche de paie en auto-entreprise

Ils ont été déclarés par votre employeur et apparaissent dans la catégorie « Traitements et salaires » de votre feuille d’impôt. Attention : bien que les déclarations soient pré-remplies, il est toujours important de vérifier les sommes et les totaux.

Bon à savoir

Si vous avez opté pour le versement forfaitaire libératoire, vos revenus auto-entrepreneur ne seront pas imposés une seconde fois mais ils seront pris en compte dans le calcul de votre revenu fiscal de référence ainsi que du calcul de votre taux d’imposition moyen appliqué aux autres ressources de votre foyer.

Non. Le Code du travail précise très clairement qu’il n’est pas possible d’être salarié et prestataire de la même entreprise. En effet, en tant que salarié, il existe entre votre employeur et vous un lien de subordination clair, qu’il est complexe de dénouer si vous officiez aussi en indépendant dans l’entreprise.

Attention également à ne pas être considéré comme salarié déguisé par l’Urssaf en cas de contrôle, ceci y compris dans le cas où vous auriez été licencié préalablement avant de travailler comme auto-entrepreneur pour la même entreprise…

Non. Les départs volontaires, comme la démission, d’un poste salarié n’entrent pas dans l’ouverture des droits à l’ARE, sauf dans certains cas précis où votre démission peut être considérée comme légitime par France Travail (Pôle emploi).

Puis-je cumuler ARE et auto-entreprise ?

Oui sous certaines conditions. Grâce à la loi « pour la liberté de choisir son avenir professionnel », les démissionnaires qui souhaitent se reconvertir, peuvent percevoir une allocation d’aide au retour à l’emploi projet (AREP). Cette aide spécifique est octroyée sous conditions précises. Attention à ne pas la confondre avec celles ouvertes aux demandeurs d’emploi, comme mentionnées au-dessus. Les salariés créateurs d’une auto-entreprise peuvent aussi, sous conditions, bénéficier de l’ACRE. Cette aide permet une exonération partielle des cotisations sociales pendant la première année d’activité.

La réponse est oui. Il existe trois types de congés possibles :

Le congé sabbatique : sa durée se situe entre 6 et 11 mois maximum, sans possibilité de prolongation. Toutefois, une convention collective ou accord collectif d’entreprise peut prévoir des durées différentes.

Le congé sans solde : vous convenez donc par écrit avec votre employeur de sa durée et des modalités (dates de départ et de retour et conditions de retour dans l’entreprise). Vérifiez la clause de non concurrence de votre contrat de travail si vous souhaitez créer votre auto-entreprise pendant votre congé sans solde.

Attention, chacun de ces congés répond à des modalités différentes (démarche, durée, renouvelable ou pas, etc.). À vous de choisir celui qui correspond le mieux à votre projet.

Non. Les congés qu’ils soient sabbatique ou pour création ou reprise d’une entreprise sont sans solde, c’est-à-dire que vous ne toucherez pas votre salaire pendant cette période.

Toutefois, en tant que salarié, vous pouvez envisager d’ouvrir un compte épargne-temps pour développer votre projet personnel. Le CET permet d’accumuler une somme (sur congés non pris) que vous débloquez en différé.

Les conditions d’ouverture et d’utilisation d’un CET sont régies par la convention collective et l’accord de branche dont dépend votre emploi. Renseignez-vous auprès de votre DRH !

Oui, le cumul d’une activité salariée avec le statut d’auto-entrepreneur est tout à fait possible. Ce statut permet aux entrepreneurs de tester ou développer une activité complémentaire, tout en conservant les avantages liés à leur emploi salarié, notamment en matière de protection et de sécurité sociale.

Toutefois, vous devrez respecter certaines obligations : effectuer une déclaration de votre auto-entreprise sur la page officielle dédiée (comme celle de l’URSSAF), tenir un compte d’auto-entrepreneur pour votre gestion financière, et verser les cotisations sociales liées à votre chiffre d’affaires.

Ce statut d’auto-entrepreneur reste une solution souple, avec un régime simplifié, mais il impose un cadre légal clair, notamment en cas de cumul d’activités. Il est essentiel de bien comprendre vos droits et vos responsabilités avant de vous lancer.

Oui. Si votre demande de congé a été acceptée, vous restez couvert par la sécurité sociale pendant 12 mois. Cela concerne les prestations en nature (remboursements des soins) et les prestations en espèces (indemnités journalières) des assurances maladie et des maternités.

Attention toutefois car cela ne concerne pas l’assurance vieillesse. Vous retrouvez vos droits une fois que vous réintégrez votre emploi salarié.

Le statut d’auto-entrepreneur représente donc une solution accessible pour toute personne souhaitant lancer une activité avec simplicité, tout en bénéficiant d’un régime fiscal avantageux et d’un cadre administratif allégé. Ces avantages sont particulièrement appréciés par les salariés en CDI ou en emploi stable, qui souhaitent tester un projet entrepreneurial sans renoncer à la sécurité de leur poste.

Cependant, ce cumul d’activités n’est pas sans contraintes : le respect du droit du travail, des clauses contractuelles et de l’obligation de loyauté est indispensable. En cas de manquement, l’entrepreneur salarié s’expose à des risques réels, comme le licenciement, des sanctions disciplinaires, voire une action en justice pour concurrence déloyale. Pour profiter pleinement des atouts du statut d’auto-entrepreneur, mieux vaut donc sécuriser sa démarche et s'assurer que son projet respecte le cadre légal applicable.

Envie de lancer votre propre entreprise ? Formulaire de création simplifié, assistance par des experts et traitement express de votre dossier : profitez de nos services !